Diez errores que se cometen al ahorrar y al invertir y que dañan el bolsillo

El encarecimiento de la vida golpea al bolsillo de los españoles: el 23% no ahorra nada y el 43% menos de 100 euros. Este domingo 31 de octubre se celebra el Día Mundial del Ahorro.

Gestionar bien o mal las finanzas personales pueden suponer la diferencia para decenas de miles de hogares españoles entre llegar cómodamente a fin de mes o, por el contrario, entrar en una dinámica de endeudamiento y problemas económicos. Este domingo 31 de octubre se celebra el Día Mundial del Ahorro. Diferentes expertos y empresas financieras (Ibercaja, BBVA, Rastreator, Bankinter, iAhorro, Fintonic, Micappital...) ofrecen sus recomendaciones para poder ahorrar e invertir mejor, y citan errores que debemos evitar.

1) Vivir el día a día sin ahorrar... o peor, gastar más de lo que se ingresa. "Aunque siempre se dice que la vida es corta, hay que saber prepararse para el futuro", aconsejan desde Bankinter. Por ello, "es importante que cuentes con ahorros para hacer frente a posibles imprevistos y tener un futuro tranquilo", subrayan. Obviamente, si una familia tiene unos gastos mensuales mayores que sus ingresos, necesitará endeudarse de forma constante, por lo que entrará en un círculo vicioso que difícilmente podrá revertir y cada vez tendrá más deudas.

Álvaro Bas, director de Desarrollo de Negocio de Rastreator, recomienda aplicar "la famosa regla del 50/30/20". "Para evitar sobresaltos lo mejor es tener en cuenta cuáles son tus ingresos y tus gastos y tratar de no salirte del presupuesto marcado. Lo recomendable sería destinar el 50% de tus ingresos mensuales a tus gastos básicos, el 30% a tus gastos personales y caprichos y el 20% al ahorro", explica.

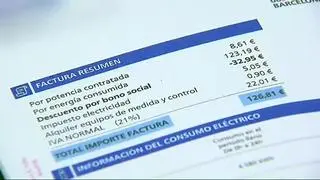

Desde Ibercaja consideran básico "saber cuánto y en qué gastas". "Antes de hacer nada, lo primero es ser consciente de tu situación financiera. Revisa todas tus cuentas y anota todos tus gastos fijos: alquiler, luz, agua, letra del coche, recibo del teléfono...etc. Para asegurarte de que apuntas todo, te recomendamos que utilices la app de tu banco y visualizar los recibos, así no se te pasará nada. A continuación toca revisar los gastos variables, es decir, aquellos que no son tan fijos pero que, en alguna ocasión, destinas parte de tu presupuesto: cenas o comidas fuera, ir al cine, caprichos que te das de vez en cuando...".

2) Ser demasiado conservadores. "Este es el principal error de los ahorradores, ser demasiado conservadores y no distinguir entre fines a corto, medio y largo plazo", indica Antonio Gallardo (iAhorro). Así, según recalca, aunque a corto plazo tengamos que mantener dinero en cuentas, disponible para imprevistos, para medio plazo (ahorro con un fin como un viaje o una entrada de una vivienda) ya se puede optar por productos que no sean tan líquidos (como planes de ahorro) para conseguir una mayor rentabilidad. Y a largo plazo (para la jubilación, por ejemplo) se trata de dinero que no se necesita retirar y apostar por productos de mayor riesgo.

3) Endeudarse mucho. El uso de las tarjetas de crédito y débito, o los pagos con el teléfono móvil, suponen una ventaja para los consumidores tanto por la comodidad de no tener que llevar dinero encima como porque es una de las mejores maneras de controlar y gestionar tus gastos al quedar reflejados en la cuenta bancaria. "Sin embargo, muchos de estos gastos están ligado a deudas pendientes, por lo que es necesario llevar un control sobre esos gastos y no destinar más dinero de lo que se gana", recalcan desde Fintonic.

4) No tener un colchón económico. Contar con ahorros que te permitan hacer frente a gastos inesperados es una garantía de buena salud financiera. "La clase media no suele tener un buen hábito de ahorro, y eso provoca que no cuenten con ese dinero que puede hacer falta en determinados momentos y evitaría muchos disgustos", indican desde Fintonic. Por el contrario, si vas ahorrando poco a poco cada mes, podrás pagar gastos con los que no contabas e, incluso, permitirte algún capricho de vez en cuando.

5) No contabilizar los gastos hormiga. Los gastos hormiga son desembolsos pequeños y rutinarios que se hacen casi sin darnos cuenta pero que a final de mes hacen mella en el bolsillo. Consumiciones en cafeterías, uso del taxi, tabaco, golosinas, tratamientos de belleza, comisiones al sacar dinero en un banco que no es el tuyo... Al final de mes suponen un porcentaje de gasto de nuestros ingresos que no se suelen tener en cuenta pero va minando.

6) Invertir en Bolsa sin saber y dejarse llevar por la euforia y el miedo. Desde Ibercaja aconsejan conocer primero cómo funciona la Bolsa ante de lanzarse a invertir. Al respecto, se debe aprender cómo funciona el mercado de valores, qué son las acciones, los intermediarios y conceptos como los dividendos, la rentabilidad, el riesgo.

Por otro lado, para los inversores que ya saben cómo funciona la Bolsa, desde Micappital dan algunas recomendaciones. La euforia y el miedo son emociones muy frecuentes que condicionan comportamientos. "Cuando la bolsa sube con fuerza, el error más común del mal inversor es dejarse llevar por el exceso de optimismo y ponerse a invertir de forma extraordinaria cuando los precios del mercado ya están mucho más elevados, pagando más por esos productos".

Paralelamente, cuando se producen fuertes bajadas -que es el momento ideal para realizar esas inversiones extraordinarias porque se puede acceder a productos interesantes por precios mucho más bajos- se deja llevar por el pánico a perder lo que ya tiene invertido y empieza a deshacerse de su cartera, vendiendo más barato incluso de lo que compró y eliminando de raíz toda posibilidad de recuperarse.

7) No pensar en la jubilación. Debido a las continuas reformas que se producen en el sistema y a la situación económica, es necesario que pienses en tu futura jubilación. Por ello, es importante que tengas en mente un plan de ahorro para la pensión, aconsejan desde Bankinter.

8) No diversificar. El ahorrador español tiende a invertir en lo que conoce porque le hace sentir más seguro. El ahorrador medio invierte el 74% en activos españoles. La principal ventaja de la diversificación es que te permite reducir el riesgo de la inversión. "Para ello hay que utilizar distintas clase de títulos, diferentes categorías de activos, sectores, zonas geográficas y estilos de inversión", recomiendan desde el BBVA.

9) Abusar de los pago a plazos. A corto plazo demorar gastos y recurrir a hipotecas o préstamos puede parecer cómodo y acertado, pero al final estarás pagando bastante más dinero al sumarle los intereses. Por ello, en la medida de lo posible –y siempre que se disponga de dinero ahorrado–, es conveniente liquidar gastos. Un desembolso mayor en el corto plazo te permitirá vivir más desahogado el resto del tiempo.

10) No comparar ni ver las opciones que más se ajustan a nuestras necesidades. ”Antes de contratar un producto o un servicio, es esencial comparar. En un momento en el que la cantidad de opciones que hay en el mercado son cada vez más elevadas, dedicar unos minutos a esto puede ayudar a tu bolsillo para contratar la que más se ajuste a tus necesidades”, indica Álvaro Bas (Rastreator).