Debut en Bolsa con una subida del 13%

Zuckerberg abre el Nasdaq tocando la campana desde su casa

El fundador de Facebook ha protagonizado la apertura de la sesión de la bolsa electrónica desde su casa en California con motivo del debut de las acciones de la red social en bolsa.

Facebook hizo historia con el mayor estreno en bolsa de una firma tecnológica con una deslumbrante valoración de más de 112.000 millones de dólares, y eso pese a un turbulento arranque en el que pasó de dispararse más del 13 % a no experimentar cambios y remontar después el vuelo en Wall Street.

"No creo que ninguno de nosotros haya visto nada parecido en nuestra vida. La última vez que vimos algo que se le acercaba fue cuando Google salió a bolsa y en comparación aquello parece un evento pequeño", explicó el analista de Gartner, Michael Gartenberg, sobre el esperado debut de la red social.

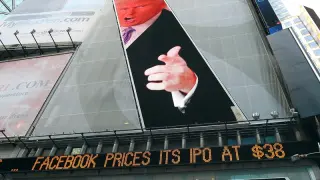

Tras alargarse más de treinta minutos el comienzo de su cotización en medio de una expectación desconocida en Wall Street hace años, el primer intercambio de acciones de Facebook en el mercado Nasdaq se produjo por 42,05 dólares, un 11 % más que los 38 dólares a los que había fijado su precio de salida.

En esos primeros minutos se llegaron a cerrar contrataciones por 43 dólares, con lo que se disparó más del 13 %, confirmando los augurios de una subida superior a los dos dígitos en el primer día en bolsa de la red social que fundó hace solo ocho años Mark Zuckerberg en un dormitorio de la universidad de Harvard.

Pero unos veinte minutos después del arranque, la subida se frenó repentinamente hasta no registrar ningún cambio, exactamente en los 38 dólares, lo que despertó dudas sobre el éxito de esta anticipadísima salida a bolsa y que incluso provocó que los tres índices de referencia de Wall Street se tiñeran de rojo.

Ese inesperado cambio se debió en parte a un error técnico del mercado Nasdaq, que reconoció más tarde estar investigando problemas con la ejecución de las órdenes de compraventa de las acciones de Facebook, lo que ocasionó ese tumultuoso arranque que parecía quedarse en nada más que un susto.

Y es que a una hora del cierre de la sesión, las acciones de la red social -de las que ya se han negociado 432 millones- recuperaban fuerza hasta ganar un 5,5 %, lo que catapultaba su valoración en bolsa hasta los 112.000 millones de dólares, por encima de sólidas compañías como McDonald's, Citigroup o Amazon.

Facebook ha sacado al mercado 421,2 millones de acciones, con lo que ha recaudado 16.000 millones de dólares con su oferta pública de venta de acciones (opv), lo que podría ascender en un mes hasta los 18.400 millones si se ejercen las opciones por sobreasignación.

Se trata del mayor estreno en Wall Street de una tecnológica, muy por encima de Google, que en 2004 recaudó 1.900 millones de dólares, y el tercero mayor de la historia de cualquier empresa de Estados Unidos, solo por detrás de General Motors, que ingresó 18.140 millones, y Visa, que se metió en el bolsillo 19.650 millones.

"Ahora mismo todo esto parece muy importante. Salir a bolsa es un hito en nuestra historia, pero nuestra misión no es ser una empresa cotizada; nuestra misión es hacer el mundo más abierto y conectado", dijo Zuckerberg poco antes de hacer sonar la campana en la ceremonia de apertura del Nasdaq, que hoy se trasladó desde la neoyorquina Times Square hasta la sede de Facebook en Manlo Park (California).

Vestido con su ya tradicional sudadera con capucha y subido en un escenario instalado para la ocasión frente a cientos de empleados de la firma, Zuckerberg dio el campanazo que convirtió su participación en la red social en un tesoro de 19.100 millones de dólares.

Así se da por culminado un proceso que empezó el 1 de febrero, pero los analistas coinciden en que ahora la red social se enfrenta a nuevos y mayores desafíos, como el de rentabilizar esa página que conecta a 900 millones de personas en todo el mundo, una octava parte de la población mundial.

A juicio del analista de Gartner, esta empresa tiene un potencial enorme de crecimiento en los dispositivos móviles, hasta tal punto que cree que si Facebook hubiera nacido hoy "sería una aplicación móvil".

Muy diferente es la visión del analista y consejero delegado de PrivCo, Sam Hamadeh, quien ve precisamente en los móviles el talón de aquiles de la red social, puesto que la posibilidad de desplegar anuncios es muy limitada, por lo que para él un precio "justo" de las acciones de Facebook sería de entre 24 y 25 dólares.